Профессия страховой агент, кто такой страховой агент

Содержание:

- Требования «Росгосстрах» к вакансии агента

- Доверие к страховым компаниям

- Поймите потребность

- Форма КАСКО от “InsSmart” для заполнения на вашем сайте

- Зарплата

- Кто же занимается классическими “управляемыми” агентскими продажами среди ТОП-10 страховщиков?

- Перспективы работы

- Что должен уметь хороший страховой агент

- Как клиенту сэкономить на полисе ОСАГО

- Ежедневные задачи

- Работа страховым агентом: недостатки

- Кто такой страховой агент

Требования «Росгосстрах» к вакансии агента

«Росгосстрах» – это компания, которая имеет имя и заботится о своей репутации, поэтому агенты, которые будут выполнять работу на дому, проходят серьезное сито отбора. Опыт в страховой сфере приветствуется, но организация готова рассматривать кандидатуры неопытных потенциальных агентов. Девиз «Росгосстраха» – «Мы против мошенников и коррупции».

Статья по теме: Особенности страхования от несчастных случаев в «Росгосстах»

Компания всегда набирает страховых агентов, которые готовы выполнять работу на дому. Это связано с тем, что, чем больше сотрудников задействованы в процессе, тем больше приток клиентуры.

Основные требования к соискателю:

- Умение работать с компьютером, общаться с людьми. Основные качества: грамотная речь, коммуникабельность, стрессоустойчивость, умение улаживать конфликты и доходчиво подавать информацию.

- Необходимо пройти обучение: работа в программе. Знание терминологии, условий и нюансов страхования.

- Должность страховой агент в «Росгосстрах» по работе на дому подразумевает наличие образования: среднее специальное или высшее. Наличие документа, который удостоверяет личность и оборудованное рабочее место.

- Опыт работы приветствуется. Если человек ранее работал в других компаниях, то получить должность у него больше шансов.

- Наличие свободного времени. На работу принимаются, как студенты, у которых есть несколько свободных часов в день, так и пенсионеры.

Доверие к страховым компаниям

С советских времён, когда единственным страховщиком был Госстрах, граждане привыкли доверять государственной конторе. Однако с тех пор, как в России начал зарождаться конкурентный страховой рынок, доверие к страховщикам резко упало. Финансовые потрясения, специфика «бизнеса» 1990-х годов – всё это оставило отпечаток на страховом рынке. В этом смысле автострахование до сих пор остаётся показательным примером. Даже сегодня бытует мнение, что львиная доля сборов по ОСАГО и КАСКО – следствие обязательности «автогражданки» и неизбежности страхования машины при получении автокредита. Многие россияне по-прежнему не особо доверяют страховым компаниям, но почему? Попробуем выделить три ключевых причины:

- Низкий уровень культуры страхования. Граждане не знают, что такое страхование и не имеют возможности разобраться, ведь уровень доверия источникам информации также крайне низкий. Многие полагают, например, что узнавать о каких-то нюансах у страховых агентов чревато, так как те могут вводить в заблуждение ради получения собственной выгоды.

- Уровень благосостояния граждан намного ниже по сравнению с развитыми странами. За неимением свободных денежных средства нашим соотечественникам зачастую приходится выбирать: «Страховать нажитое или потратить те же деньги на какое-нибудь очередное «насущное» благо?»

- Большинство потенциальных страхователей хотят страховаться, но для них безликая страховая компания – слишком серьезное испытание на доверчивость. Не хватает человека, с которым можно было бы посоветоваться.

Кстати, доверие играет определяющую роль во всех странах мира. Страховой агент в той же Европе или Америке часто воспринимается почти как член семьи, с которым дружат годами и консультируются по любому вопросу, а не только тогда, когда необходимо заключить очередной договор.

Разумеется, в нашей стране также достаточно хороших страховых агентов, не равнодушных к нуждам своих клиентов и членов их семей. Зачастую такие работники страховой сферы завязывают тесные знакомства со своими клиентами, которые выходят далеко за рамки продажи полисов.

Таких агентов просят проанализировать договоры страхования, помочь отстоять законные права страхователя в спорных ситуациях, подыскать выгодные страховки и т.д. Стоит ли говорить, что такого агента рекомендуют знакомым и родственникам. Если подобный ценный сотрудник переходит в другую компанию, его клиенты нередко также меняют страховщика, лишь для того, чтобы остаться со «своим» агентом. Многие работники страховой отрасли говорят, что высшая оценка качества их труда – это услышать от своего клиента: «Мы работаем не с компанией, а с Вами лично».

Сегодня каждому рано или поздно приходится сталкиваться со страхованием, более того, проникновение данной сферы в повседневную жизнь россиян постоянно растёт. Неудивительно, что многие стремятся найти именно такого «семейного страхового агента», который окажет помощь в любой ситуации.

Поймите потребность

Удалите термин «продажа» и все варианты этого слова из своего словаря. Фактически, забудьте, что вы даже «продаете» страховку. Вместо этого то, что вы на самом деле делаете − это удовлетворение потребностей людей, а во многих случаях также потребности их близких.

Теперь рассмотрим иерархию потребностей Маслоу, которая гласит, что есть четыре основных элемента, которые необходимы человеку, чтобы полностью реализовать свой потенциал:

- Физиологические потребности: еда, жилье, одежда, вода, воздух, сон и т.д.

- Потребности в безопасности: экономическая, физическая, условия жизни.

- Социальные потребности: социальные связи, общение, совместная деятельность.

- Самоуважение: уважение или признание со стороны других, служебный рост.

Согласно теории Маслоу, только когда эти потребности удовлетворены, человек может перейти к пятому уровню − расширение возможностей познания.

Если задуматься, страхование хорошо согласуется со вторым уровнем теории Маслоу − потребностями безопасности. С точки зрения ваших клиентов страхование − это необходимость для полной реализации их потенциала − самореализации.

Вот почему крайне важно рассматривать свои «продажи» как «обеспечение потребности». Для ваших клиентов это средство заглушить любые опасения, которые они испытывают по поводу своей безопасности

Примите это во внимание, прежде чем обращаться к своим клиентам. Помните, что вы предоставляете больше, чем страхование

Вы обеспечиваете безопасность, стабильность и свободу от страха перед неизвестным.

Форма КАСКО от “InsSmart” для заполнения на вашем сайте

В настоящее время КАСКО онлайн (полноценное) представлено только у нескольких компаний:

- Тинькофф Страхование,

- Мафин (работает с Абсолют Страхование),

- Ингосстрах,

- АльфаСтрахование,

- ВСК.

И это, практически все. При том, что мы живем в эпоху технологий!

Приятно отметить, что в “InsSmart” возможность оформления КАСКО онлайн реализована хотя бы от одной компании – “Тинькофф Страхование”. Кстати сказать, на нашем сайте мы рассказывали об опыте обращения за выплатой по КАСКО в эту компанию, и “Тинькофф” показал себя достойно (хотя и ущерб был небольшой) и сервис клиенту понравился.

Давайте посмотрим и попробуем начать оформление.

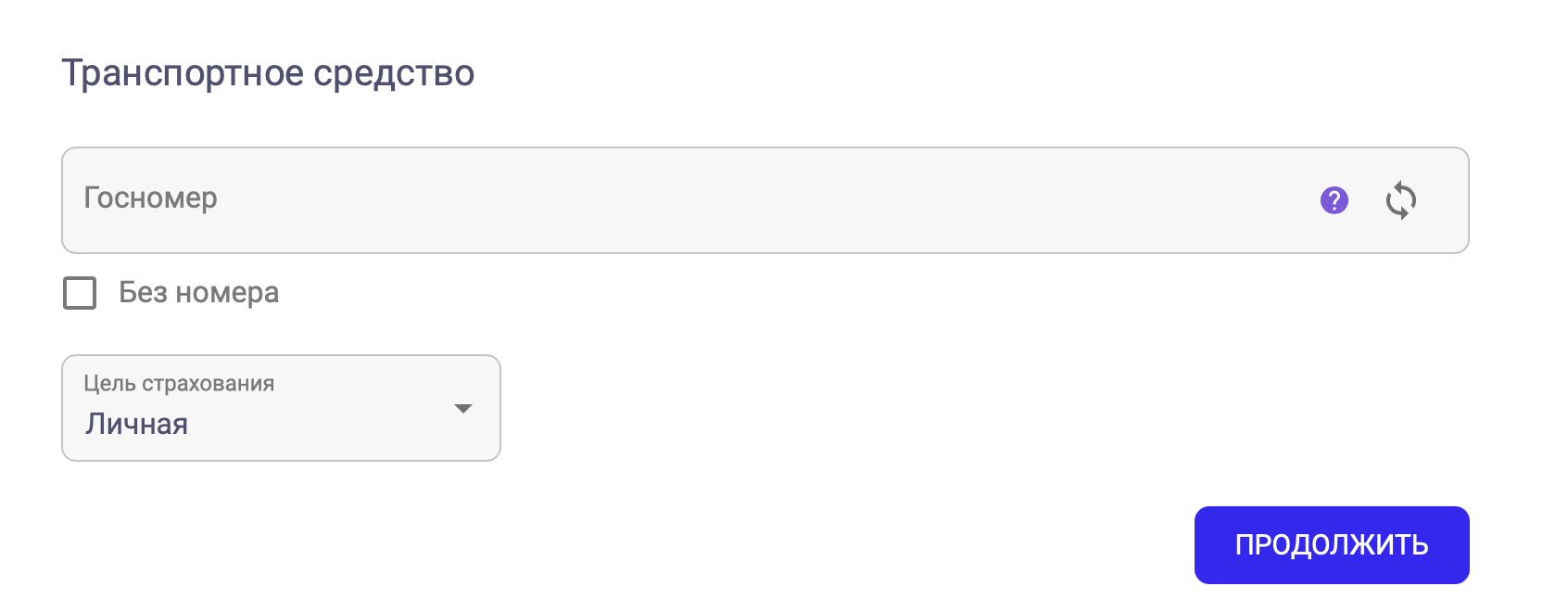

В начале выходит формочка для заполнения и опять без номера автомобиля, хотя у “Тинькофф” расчет по номеру авто уже реализован. Нажимаем “ПРОДОЛЖИТЬ”. Выпадает новая форма.

Заполняем данные на автомобиль – полное КАСКО, страховая сумма 1,75 млн, не ставим ограничения по пробегу и идем дальше. И опять выпадает формочка, как в ОСАГО.

Мы ввели данные госномера – и опять нужно все заполнять с самого начала, как в ОСАГО. На этом мы прекращаем заполнение. К сожалению, реализация хуже, чем у самого “Тинькофф”, но не у каждого агента есть возможности заключить договор напрямую со страховщиком (есть требование по минимальным продажам), а использование формы от “InsSmart” – хороший выход и решение для реализации на сайте. Поэтому 3/5 за реализацию, но 4/5 за возможность продавать КАСКО агенту на сайте и через «Личный кабинет», поскольку редко крупные страховщики готовы тратить деньги на интеграцию с мелкими страховыми агентами без понимания дальнейших объемов продаж.

И это будет уже важная “веха в истории” онлайн-КАСКО на рынке.

Зарплата

Как таковой фиксированной зарплаты у страхового агента нет. Работа у него – сдельная. Оплата представляет собой комиссию от стоимости проданного полиса.

В зависимости от вида страхования комиссия может быть в размере от 10 до 30 процентов от стоимости. Поэтому сказать заранее, сколько человек будет получать, устроившись страховым агентом нельзя.

На первых порах, конечно, немного. Но надо учесть, что верхней планки для заработка агента не существует. Поэтому зарплата агента зависит от его трудолюбия.

Если вы настойчивы, трудолюбивы, уверены, активны, способны говорить с каждым на его языке, если вы человек не равнодушный, то можно попробовать себя на этом поприще.

Учтите только, и это важно, труд страхового агента – это ответственность не только перед собой и своей компанией, а, и, наверно, в первую очередь, перед теми, кому вы реализуете страховые продукты. Полезное видео!

Полезное видео!

Один из минусов работы агента автострахования — это отсутствие гарантированной части зарплаты. Доход полностью зависит от того, как он сработал. Конечно, все водители должны иметь обязательную страховку (ОСАГО), но на ней много не заработаешь. Чтобы обеспечить себе приличный доход, нужны клиенты, оформляющие расширенные полисы, например, КАСКО, которые предусматривают покрытие дополнительных рисков.

Итак, зарплата, вернее, доход агента автострахования зависит от количества клиентов и видов страхования. Поначалу, пока клиентская база не наработана, это будут небольшие деньги, возможно 10-20 тысяч рублей. Страховые агенты со стажем в состоянии зарабатывать 50 и 100 тысяч каждый месяц.

Зарплата страхового агента полностью зависит от его трудолюбия и активности. В среднем страховой агент имеет 10-20% от сделок.

Активно работающие новички имеют не менее 18 тыс. руб. в месяц. Страховые агенты с большим стажем до 50 тыс. руб. Некоторые страховые агенты с очень большой клиентской базой имеют доход в 200 тыс. руб.

Начиная работать страховым агентом нужно иметь ввиду, что первое время будет очень сложно найти клиентов. И это обязательно отразится на зарплате.

Также стоит понимать – не все люди хотят страховаться. Придется приложить немало усилий и потратить много нервов, чтобы получить первую заработную плату. Но со временем находить новых клиентов будет проще, и заработная плата будет увеличиваться.

Профессия страхового агента, как и любая другая, имеет свои достоинства и недостатки. Эта специальность позволит быстро улучшить свое материальное положение и продвинуться по карьерной лестнице, но не каждый сможет добиться такого успеха. Если вы не умеете работать с людьми, никакие другие профессиональные навыки не помогут Вам найти клиентов.

Кто же занимается классическими “управляемыми” агентскими продажами среди ТОП-10 страховщиков?

Агентскими продажами компаний ТОП-10, как одним из основных направлений, занимаются при численности страховых агентов ФЛ более 5 000 человек (по данные ЦБ РФ):

- ПАО СК “Росгосстрах”

- САО “РЕСО-Гарантия”

- СПАО “Ингосстрах”

- САО “ВСК”

- ООО “СК “Согласие”

Если говорить о структуре продаж АО «АльфаСтрахование», то в основном (по информации с рынка) они по данному направлению работают через крупных брокеров, реже через свои брендованные и франчайзинговые офисы продаж. В данном случае прямого управления агентами у компании нет, однако они чаще предоставляют лучшие условия по продуктам и вознаграждению для страховых агентов и за счет этого уверенно не только держат, но и наращивают свою долю продаж. Но это не классическая модель работы по агентском каналу, для целей настоящего исследования мы данного страховщика рассматривать не будем.

АО «Тинькофф страхование» (по информации с рынка) не имеет сети агентств – агенты работают онлайн. Они выбрали модель удаленной работы и онлайн личных кабинетов, специализируются преимущественно на автостраховом бизнесе. Агенты – это, как правило, совместители, агенты других страховых компаний, работающих по типу «мультиагентов» с несколькими страховщиками, либо сотрудники банка Тинькофф, которые совмещают функционал в своей работе. Поскольку это не традиционная модель, данную страховую компанию мы тоже не рассматриваем.

Для репрезентативности представленного материала и полного понимания агентского рынка мы возьмем данные по страховому портфелю за полный 2019 год, чтобы производить дальнейшие расчеты по выработке на одно Агентство (обособленное структурное подразделение независимо от его названия).

| № | Объем собранных премий страховых компаний сегмента “non-life”, млн руб. | НС | ДМС | КАСКО | ИФЛ | ИмЮЛ | ОСАГО | Прочие (не жизнь) |

| 3 | СПАО “Ингосстрах” | 3,219 | 10,891 | 29,838 | 3,505 | 18,390 | 27,950 | 9,480 |

| 4 | САО “РЕСО-Гарантия” | 7,553 | 17,555 | 26,320 | 5,837 | 4,806 | 31,799 | 4,098 |

| 5 | ПАО “СК”Росгосстрах” | 4,767 | 19,700 | 11,069 | 13,480 | 2,582 | 22,867 | 3,519 |

| 6 | САО “ВСК” | 12,271 | 7,182 | 19,741 | 6,398 | 7,633 | 23,260 | 5,725 |

| 8 | ООО “СК “Согласие” | 1,939 | 3,655 | 13,240 | 704 | 3,827 | 6,833 | 2,731 |

Разберем подробно: в сегменте «не жизнь» ключевыми направлениям являются:

- ОСАГО (включая ЮЛ),

- КАСКО (включая ЮЛ),

- ИФЛ,

- личное страхование физических лиц (НС и ДМС).

Личные виды страхования в портфеле среднестатистического агента (по нашей экспертной оценке) не превышают 15%.

Для понимания емкости рынка страховых подразделений и средней выработки на одно отдельное структурное подразделение – ОСП (Страховое агентство/страховой отдел) мы рассмотрели ТОП-5 “Агентских компаний” из списка ТОП-10 страховщиков за 2019 год, которые работают по “классической” модели.

С учетом экспертной оценки, объем сборов агентов в разрезе страховых компаний и продуктов выглядит следующим образом:

| Компания | ДМС | ОСАГО | КАСКО | НС | ИФЛ | Итого |

| ПАО “СК “Росгосстрах” | 13,790 | 16,007 | 7,748 | 3,337 | 9,436 | 50,318 |

| САО “РЕСО-Гарантия” | 14,044 | 25,439 | 21,056 | 6,042 | 4,670 | 71,251 |

| СПАО “Ингосстрах” | 3,267 | 8,385 | 8,951 | 966 | 1,051 | 22,621 |

| САО “ВСК” | 1,436 | 4,652 | 3,948 | 2,454 | 1,280 | 13,770 |

| ООО “СК “Согласие” | 731 | 1,367 | 2,648 | 388 | 141 | 5,274 |

В таблице ниже приведена экспертная оценка агентской сети продаж по топ-5 страховым компаниям сегмента “не жизни” по данным 2019 года.

Таким образом, существует практически 5 000 (с учетом других страховых компаний – больше) структурных подразделений (ОСП или Агентств) с работающими страховыми агентами.

Для расчета сборов на среднее ОСП мы возьмем КАСКО, ОСАГО, ИФЛ. Эти виды в портфеле ОСП (Агентства) или средне-статистического страхового агента будут составлять около 85-90%. Оставшиеся 10%-15% – личные виды страхования (ДМС – добровольное медицинское страхование и НС – страхование от несчастных случаев и болезней).

Более детальная информация в таблице ниже (суммы по собранным страховым премиям – в млн рублей за 2019 год).

Среднестатистическое Страховое Агентство

В таблице представлены данные по сборам на ОСП (Агентство) в среднем в млн рублей за 2019 год по каждой в отдельности страховой компании из списка ТОП-5 “классических” компаний сегмента “не жизни” и средняя выработка по рынку России.

Таким образом, наша экспертная оценка совпала с цифрами по рынку страхования России по итогам за полный 2019 год.

Среднестатистического агентство (на основании ТОП-5 страховых компаний, которые активно занимаются агентским каналом продаж), собирало по году около 23 млн рублей.

Распределение агентского портфеля по видам бизнеса (в %) указано на диаграмме ниже.

Перспективы работы

Вариантов страхования – много, но практически все агенты «стартуют» с ОСАГО. Продавать полисы ОСАГО – куда проще, чем остальные, потому что ОСАГО – обязательное страхование, и клиенту не нужно объяснять, зачем его покупать. Со временем, набравшись опыта, специалист подключает к списку продаваемых полисов КАСКО, страхование жизни и здоровья, недвижимости – в общем, все, что можно застраховать. Одновременно с подключением новых продуктов растет и база клиентов. Это – крайне важный момент, из-за растущей базы клиентов ежегодный заработок агента растет экспоненциально (это когда в каждом последующем году увеличение прибыли – больше, чем в предыдущем).

Если страховой агент «находит себя» в этой сфере, рано или поздно он становится брокером. Отличие агента от брокера состоит в следующем: агент действует в интересах страховой компании, его цель – продать полис; брокер же действует в интересах клиента, его цель – провести человеку детальную консультацию и помочь выбрать наиболее выгодный вариант. Для брокерской деятельности нужна лицензия, для получения лицензии нужно как минимум ИП. Брокеры обычно создают собственные компании и привлекают агентов на взаимовыгодной основе – начинающий агент получает обучение и поддержку в юридических вопросах, брокер берет себе небольшой процент от награды агента.

Сколько можно заработать

Зависит от того, как быстро пополняется база клиентов. Например, средняя цена за годовой полис ОСАГО для машины, попадающей под категорию «В», зарегистрированной в Москве – 15000 рублей. Вознаграждение страховых компаний колеблется от 10 до 40%, возьмем 20% для расчетов. В месяц вы находите 7 клиентов. Наконец, представим, что вы начали работать в июле 2020 года. В первый месяц своей работы вы заработаете 21000 рублей. Через год, в июле 2021 года, вы заработаете уже 42000 рублей – от 7 новых клиентов и от 7 клиентов, которые придут за продлением полиса.

Прибыль на 5-й год работы:

Страховой продукт

Ваш заработок, естественно, зависит от того, какой именно продукт вы предложите клиенту. У разных компаний – разная стоимость полиса, и чем выше будет стоимость, тем больше вы получите (при условии, что вознаграждение агента в процентах плюс-минус одинаковое). Но чем больше стоимость – тем меньше клиентов.

Комиссия с продукта

Ваш непосредственный заработок – это комиссия (вознаграждение), которую вам отчисляет страховая компания. Процент зависит от конкретной компании (в пределах 10-30%), он не фиксирован – успешным агентам платят больше. Вы можете узнать, сколько конкретная компания платит агенту, зарегистрировавшись в нашем агентском кабинете.

Что должен уметь хороший страховой агент

Агент должен не просто вводить в форму данные, чтобы оформить полис, но и решать проблемы:

-

Если в полисе была допущена ошибка, то нужно знать, как быстро и без последствий для клиента её устранить. Дело в том, что ошибка в данных страхового полиса может повлечь за собой снижение цены полиса. Страховая компания может аннулировать такой полис в одностороннем порядке. Если же страховщик не заметил ошибку и не аннулировал полис, то у клиента при аварии могут возникнуть проблемы. В случае если он станет виновником ДТП, страховая компания выплатит ущерб пострадавшему, но потребует от клиента вернуть ей эти деньги (предъявит регрессные требования).

-

Агент всегда должен быть в курсе новых правил и постановлений. Нужно учитывать, что законодательство периодически меняется. Например, я и моя команда хорошо знаем закон об ОСАГО, правила страхования, в том числе по каско. Мы можем урегулировать любые вопросы по подаче документов, заключению или расторжению договора, понимаем, как формируются скидки.

-

Агент должен взять на себя ответственность за других своих агентов, грамотно их обучать, чтобы они так же хорошо обслуживали клиентов и не страдала репутация их структуры.

-

Разумеется, агент должен быть честным. Иногда ошибки в полисе делают сознательно: клиент просит продать полис подешевле, и агент, например, указывает мощность автомобиля меньше, чем она есть на самом деле, чтобы страховая сумма уменьшилась. Это обман, и допускать подобного нельзя ни в коем случае.

Как клиенту сэкономить на полисе ОСАГО

Всегда следить за своей страховой историей. Каждый год за безаварийную езду автовладельцу предоставляется скидка 5%. Не пропускайте сроки, обязательно страхуйтесь и получайте скидку за безаварийность.

Сравнивать цены и выбирать страховую компанию, где полис дешевле. Какая именно это будет компания — роли не играет. Даже если она неизвестная, может обанкротиться, не имеет своего представительства в вашем городе и так далее, — при покупке ОСАГО клиент будет защищён. В любую компанию можно Почтой России отправить пакет документов. Если же произошло ДТП, а компания, где страховался его участник, обанкротилась, он может просто обратиться в компанию виновника. Если обанкротилась и она (или у неё, например, отозвали лицензию), потерпевший всегда может обратиться за компенсационной выплатой в Российский союз автостраховщиков.

Слушать советы агента. При страховании машины на год нужно рассказать агенту обо всех дальнейших планах, связанных с этой машиной в течение этого года. Возможно, вы хотите её продать, добавить в полис другого водителя. Опытный агент подскажет не только то, где застраховаться дешевле, но и в какой компании будет удобнее вносить изменения.

Купить полис ОСАГО дешевле

Сравнить цены

Ежедневные задачи

Основная цель – найти и удержать новых клиентов, заключение с ними договора страхования. Для выполнения поставленных задач нужно быть хорошим профессионалом и тонким психологом, чтобы подобрать необходимую и востребованную программу страхования, которая устраивает заказчика по деньгам и условиям. Специалист должен суметь выяснить предпочтения, подобрать оптимальные условия, которые бы заинтересовали, уметь доходчиво преподнести информацию о тарифах страхования, применять скидки и акции для различных клиентов.

Чтобы работать в этой сфере, достаточно достигнуть совершеннолетия, быть общительным и коммуникабельным. В процессе деятельности необходимо нарабатывать клиентскую базу.

К ежедневным обязанностям относят:

- поиск клиентов – достаточно сложная процедура, ведь надо заинтересовать потенциальных страхователей, презентовать им услугу, и объяснить, что у конкурирующих фирм предложения хуже;

- заключение и продление полисов – специалист должен ориентироваться во всех видах страхования и знать их особенности, уметь составлять и корректировать договора;

- оценка ущерба – эта функция может не входить в круг обязательств, но полезно уметь рассчитывать ущерб и в различных ситуациях уметь давать консультацию;

- ведение документации – он отвечает за хранение документов, своевременное переоформление договоров и сдачу в архив;

- продвижение услуг – проводить рекламу фирмы и услуг среди потенциальных клиентов.

Для того чтобы достигать поставленных целей, страховой агент:

- заключает сделки со страхователями;

- подбирает подходящие под нужды заказчиков программы страхования;

- вносит исправления и корректировки в документы, если допущена ошибка;

- изучает рынок услуг и проводит анализ спроса;

- рассматривает и анализирует предложения конкурентов, с целью создать конкуретное предложение для клиентов компании;

- проводит анализ контингента населения и ищет потенциальных клиентов;

- общается с клиентами, отвечает на все поставленные вопросы, консультирует, пытается заинтересовать и привлечь людей для оказания им услуг;

- оценивает уровень риска.

Что делает агент по страхованию? В первую очередь он должен определить, какие потребности существуют у каждого отдельного клиента. После этого агент должен предложить несколько наиболее подходящих вариантов страхования. Каждый тип страхования должен быть расписан отдельно и должны быть указаны тарифы и расписаны их нюансы. В обязанности страхового агента входит не только заключение договора, но и контроль их исполнения.

Страховые агенты могут иметь разные специальности, хотя могут работать в одной и той же организации. Специализация может касаться страхования ответственности, личного страхования, страхования различных рисков и страхования имущества. Обязанности страховых агентов можно сравнить с обязанности менеджеров по продаже. Они также должны уметь продать свой продукт и свои услуги.

Работа страховым агентом: недостатки

1. Зависимость дохода от показателей продаж. Отсутствие фиксированной зарплаты для многих людей является существенным недостатком

Особенно это важно для тех, кто не имеет других источников заработка: работа страхового агента, особенно в первое время, может не дать желаемого уровня дохода

2. Недоверие населения к страховым продуктам. На сегодняшний день то, что можно объединить в понятие «страховая культура» в постсоветских странах находится на очень низком уровне. Тому есть объективные причины: опыт и практика взаимодействия со страховыми компаниями показывают, что реально получить страховое возмещение часто бывает очень непросто, и страховщики делают все возможное, чтобы его не выплачивать или максимально занизить выплату. Соответственно, людей очень трудно убедить в необходимости иметь страховую защиту.

К слову сказать, в развитых странах дела обстоят иначе: там среднестатистический житель имеет сразу несколько разных страховок.

3. Самостоятельный поиск клиентов. Работа страхового агента «на дому» предполагает необходимость самостоятельно нарабатывать себе клиентскую базу. А это не так то просто, особенно при отсутствии необходимых знаний и опыта.

4. Личная ответственность. Если у человека, оформившего страховой продукт, возникнут проблемы с получением страхового возмещения (что, как мы знаем, очень распространенное явление), на кого обрушится весь негатив? Правильно — на страхового агента, который ему его продал. Поэтому страховой агент должен быть готов еще и к «разруливанию» всевозможных спорных ситуаций, причем, его заработок от этого зависеть не будет, а нервов придется потратить немало.

Теперь, видя основные плюсы и минусы работы страховым агентом, я думаю, вы сможете сформировать свое мнение и определиться, подойдет вам такая работа или нет.

В заключение немного статистики: как показывают исследования, наибольших успехов в работе страховыми агентами достигают 2 категории людей: это студенты и люди в возрасте старше 50 лет. На первый взгляд — совершенно разные группы населения, ну а если задуматься, то можно найти этому логичное объяснение.

Поскольку работа страховым агентом доступна каждому, ее часто выбирают студенты, не имеющие опыта работы и ищущие подработки, чтобы заработать себе на учебу. Ввиду своей молодости, активности и хорошо развитых коммуникационных навыков, они достигают в этом деле хороших успехов. А у людей в зрелом возрасте много таких же пожилых знакомых, а это как раз тот возраст, когда люди уже начинают серьезно задумываться о страховании, что является хорошим стартом для начала работы страховым агентом.

Еще раз выделю примерный список категорий людей и профессий, которые имеют наилучшие предпосылки для работы агентом страховой компании:

- студенты;

- пожилые люди, пенсионеры;

- работники банков;

- работники автопредприятий;

- работники сферы здравоохранения;

- люди, занимающиеся сетевым маркетингом;

- люди с опытом работы в сфере прямых продаж;

- работники крупных предприятий с большим коллективом.

Один страховой агент может работать сразу на несколько страховых компаний, давая своим клиентам возможность выбора.

Надеюсь, что эта информация была вам интересна и полезна. В следующей статье я более подробно расскажу о том, как стать страховым агентом. Оставайтесь с нами и следите за обновлениями. До новых встреч на Финансовом гении!

Кто такой страховой агент

Страховой агент — это физическое или юридическое лицо, которое продаёт страховые полисы. Агентом может быть не только тот, кто зарабатывает исключительно этой деятельностью, но и тот, для кого этот доход — один из многих (к примеру, банк или автодилер). Зачастую это удобно для всех: и для самой организации-агента, и для страховой, и для клиента, который может не тратить время на поиски, а на месте, буквально не отходя от кассы, получить консультацию и оформить полис.

Как и брокер, агент заинтересован в продаже большого количества страховок. Агент также оказывает консультационные услуги, помогает оформлять документы и может принимать оплату.

Разница между агентом и брокером не только в том, что агенту не нужна лицензия. Если брокер работает в интересах клиента и, как правило, именно от него получает вознаграждение, агент получает комиссию от страховой компании.

Агенты бывают штатными, мономандатными и многомандатными.

- Штатные — это те, кто числится в штате страховой компании (именно их вы видите, если приходите в офис за оформлением полиса). Как правило, такой посредник работает за небольшой оклад, а основной доход получает за оформление контрактов.

- Мономандатный агент в штате не числится, но полисы продавать это не мешает. Он продаёт продукты конкретной страховой компании и получает от неё комиссию за сделки.

- Многомандатные посредники продают продукты сразу нескольких страховых компаний, но могут, чтобы не распыляться, выбрать всего один-два вида страхования (например, специализироваться исключительно на полисах, связанных с защитой ответственности автовладельцев).

Иногда на этой почве возможны спекуляции: агент может убедить клиента, что речь о самом лучшем и выгодном предложении только из-за личной заинтересованности в комиссии

Вопрос порядочности мы оставим за скобками, но клиенту важно понимать, что именно руководит агентом и есть ли выбор среди нескольких схожих страховых продуктов

Также агент, если это предусмотрено контрактом, может частично выплатить компенсацию при наступлении страхового случая. Но это уже зависит исключительно от деталей договора.